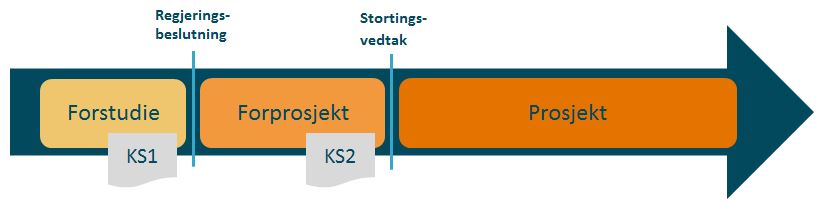

Store offentlige investeringsprosjekter må gjennom kvalitetssikring etter en innarbeidet metodikk. Det gjøres både en ekstern kvalitetssikring av valgt konsept (KS1) og av usikkerheten i prosjektets lønnsomhet og kalkyler (KS2).

KS1 og KS2

Kvalitetssikring av konseptvalg (KS1) skal sikre realiseringen av samfunnsøkonomisk nytte ved at det mest hensiktsmessige konseptet for prosjektet velges. Kvalitetssikringen av kostnadsramme og styringsunderlag (KS2) skal sikre at prosjektet kan gjennomføres på en god måte og med forutsigbare kostnader.

Jeg har jobbet med KS2 analyser, med fokus på usikkerhetsanalysen. Denne skal gjøres på en kvantitativ måte, og baseres på sannsynlighet. Det er særlig fokus på sannsynlighetsnivå P50, prosjektets forventningsverdi eller styringsramme, og P85, prosjektets kostnadsramme. Etaten som gjennomfører prosjektet styrer det etter forventningsverdien P50 og må gå oppover i linjen (oftest departementsnivå) for å bruke av usikkerhetsrammen (differansen mellom kostnadsrammen P85 og styringsrammen P50).

Lærdom fra risikostyring i store offentlige prosjekter

Det kan trekkes mye lærdom fra KS-metodikken også for private bedrifter. Ikke minst den grundige og metodiske måten analysene gjøres på; hvordan usikkerhetsanalysene gjennomføres og i hvordan usikkerhetsreserven styres.

Analogt til beslutningsnivåene i private bedrifter vil være at CEO skal styre etter (P)50, mens han må gå til bedriftens styre for å spise av usikkerhetsreserven (P85-P50).

I usikkerhetsanalysene i KS2 skilles det mellom estimatusikkerhet og hendelsesusikkerhet. Det er et nyttig skille, for de to typene risikoer er av natur forskjellige.

Estimatusikkerhet

Usikkerhet i forutsetninger som ligger til grunn for beregninger i prosjektets kostnads og inntektskalkyle, for eksempel

- Priser og volumer på produkter og innsatsfaktorer

- Markedsmix

- Strategisk posisjonering

- Byggekostnad

Disse usikkerhetene kan modelleres i stor detalj ((Men husk, det er viktig å se skogen for bare trær!)) og vil ende opp som et estimat på prosjektets kostnader og inntekter.

Hendelsesusikkerheter

Dette er forhold som ikke forventes å inntreffe og dermed ikke naturlig kan inkluderes i kalkylen. Variablene vil i utgangspunktet ha gjerne ha en forventningsverdi på 0, men de kan ha store konsekvenser dersom de inntreffer. Hendelser kan modelleres ved å estimere sannsynligheten for at de inntreffer og konsekvensen dersom de inntreffer. Eksempler på hendelsesusikkerheter er

- Politisk risiko ved å investere i emerging markets

- Paradigmeskifter i forbruksvaner

- Innovasjoner

- Endret konkurrentatferd

- Endring i lover og regler

- Endring i skatteregimer

Hvorfor skille estimater og hendelser?

Grunnen til at estimater og hendelser med fordel kan skilles i modelleringen er at de av natur er forskjellige. Et estimat på en kostnad eller en inntekt er noe vi vet vil være en del av prosjektets resultat med en forventningsverdi som er ulik 0, og kan modelleres som en sannsynlighetskurve med et forventet utfall og en høy og lav verdi.

En hendelse, derimot, kan inntreffe eller ikke, og har en forventningsverdi på 0. Dersom det er forventet at det inntreffer vil det måtte modelleres på en vanlig måte som en kostnad eller inntekt. Hvorvidt hendelsen inntreffer har en sannsynlighet og en konsekvens dersom den inntreffer.

En slik hendelse kan modelleres som en diskret fordeling (0 for at den ikke inntreffer, 1 for at den inntreffer) og bare dersom den inntreffer vil det være konsekvens som påvirker resultatet. Konsekvensen kan være deterministisk – vi vet hva det vil bety dersom det skjer – eller det kan være en fordeling med høy og lav verdi.

Et eksempel

Jeg har laget et eksempel med en privat produksjonsbedrift. De har en estimatkalkyle som ser slik ut:

| Eksempeldata | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|

| Salg, enheter | 3 500 | 3 600 | 3 750 | 3 900 | 4 050 | |

| Andel eksport | 71 % | 72 % | 72 % | 72 % | 72 % | |

| Verdi produksjon | mNOK | 25,3 | 26,4 | 27,9 | 29,4 | 31,0 |

| Variable kostnader | mNOK | -10,7 | -11,2 | -12,0 | -12,8 | -13,6 |

| Faste kostnader | mNOK | -8,8 | -9,1 | -10,6 | -11,0 | -12,0 |

| Resultat | mNOK | 5,8 | 6,1 | 5,3 | 5,6 | 5,4 |

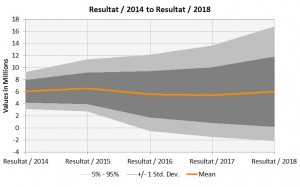

Bedriften har en høy eksportandel til EU, og en norsk kostnadsbase både når det gjelder variable og faste kostnader. Nettomarginen forventes å synke til et nivå på 17% i 2018. Situasjonen ser noe bedre ut når det simuleres – det er mer oppside enn nedside i markedet.

Men hvilke hendelser som kan ha betydning er ikke modellert inn som estimater, og hvilken konsekvens kan de få? La oss se på to eksempler på slike:

- Det innføres toll på 25 % på bedriftens produkter i EU (motsatt ostetoll om du vil). En slik toll vil ikke selskapet kunne løfte ut på kundene, og det er dermed en kostnad.

- Det er bare to tilbydere av den råvaren selskapet bruker til å produsere sitt produkt og etterspørselen er stor. Det medfører en risiko for selskapet ikke får nok råvarer (25 % mindre) til å kunne produsere like mye som markedet etterspør.

| Hendelse | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|

| Toll i EU | 25 % | 25 % | 25 % | 25 % | 25 % |

| Sannsynlighet | 0 % | 10 % | 20 % | 20 % | 30 % |

| Effekt mNOK | -5,1 | -5,4 | -5,6 | -5,9 | -6,3 |

| Mangel på råvarer | 25 % | 25 % | 25 % | 25 % | 25 % |

| Sannsynlighet | 0 % | 0 % | 20 % | 25 % | 30 % |

| Effekt mNOK | -3,7 | -3,9 | -4,0 | -4,1 | -4,4 |

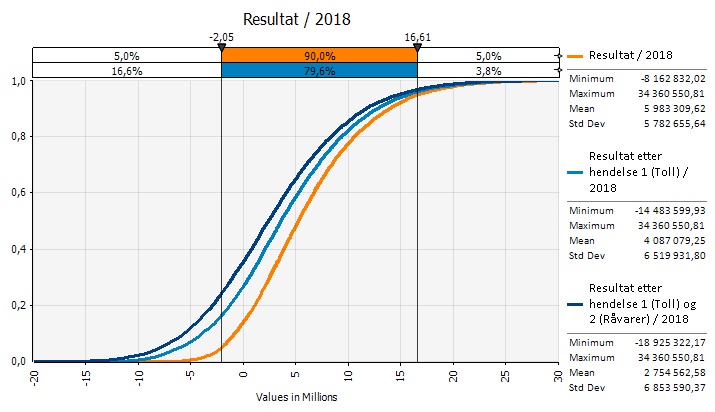

Som tabellen viser øker risikoen for at hendelsen inntreffer med tid, og om vi ser på konsekvensen av de sannsynlighetsveide hendelsene i 2018, ser det forventede resultatet slik ut:

Konsekvensen av hendelsene er at nedsiden øker (lavere forventet resultat) og det samme gjør variabiliteten (større standardavvik). Sannsynligheten for et 0-resultat er

- 14% i basisscenarioet

- 27% med hendelse «Toll i EU»

- 36% med hendelse «Råvaremangel» i tillegg

Dette er hendelser uten noen oppside, slik at det bare er en økning av risikoen som inntreffer. En 36% sannsynlighet for et resultat på 0 eller lavere vil kunne være dramatisk. Kunnskapen om hva hendelsene kan bety vil bidra til at selskapet kan sette i verk tiltak i tide, for eksempel

- Gjøre seg mindre avhengig av EU-kunder

- Sikre langsiktig råvareavtale

og så videre.

Normalt er dette analyser som gjøres som et scenario. Men en scenarioanalyse vil ikke kunne gi svaret på verken hvor sannsynlig hendelsen er eller hva konsekvensen er som noe annet enn et tall i mNOK. Den vil ikke kunne si noe om f.eks. hvor sannsynlig det er at bedriften vil gå med tap.

En av de viktigste grunnene til å analysere risiko er å skaffe seg mulighet til å sette inn tiltak i tide. God risikostyring handler om å være et skritt foran hele tiden. Som regel er konsekvensene større av hendelser som ingen har tenkt på og dermed ikke lagt noen planer for å møte enn hendelser der man har tenkt gjennom konsekvensene og hvis mulig satt inn tiltak.

Å kjenne sannsynligheten for at det kan gå riktig galt er dessuten et viktig verktøy for å kunne prioritere og sette inn tiltakene på rett sted.